Quase estagnação no Brasil e o novo desenvolvimentismo

"O novo governo, além de manter a taxa de câmbio no nível certo – em torno do equilíbrio industrial – deverá voltar a controlar as entradas e saídas de capital"

Por Luiz Carlos Bresser-Pereira

(Publicado no site A Terra é Redonda)

A economia brasileira e mais amplamente a economia latino-americana estão quase estagnadas há 40 anos. No Brasil, que, como no Leste da Ásia, o crescimento foi acelerado entre 1950 e 1979, nos anos 1980 estagnou devido à grande crise da dívida externa e à alta inflação e, a partir de 1990 passou a crescer muito lentamente porque, como argumentarei neste artigo, o investimento público foi baixo e a liberalização comercial, ao implicar sobreapreciação da taxa de câmbio no longo prazo, quase inviabilizou o investimento privado na indústria. O novo desenvolvimentismo, que surgiu há 20 anos para dar conta desse problema, tem um diagnóstico pouco conhecido e uma solução para ele.

Em torno de 1980, os países capitalistas avançados mudaram seu regime de política econômica: de social-democrático e, portanto, levemente desenvolvimentista para um regime conservador e neoliberal. O capitalismo central, que era caracterizado por intervenção moderada do estado na economia e uma perspectiva nacionalista desde a Segunda Guerra Mundial, abandonou o desenvolvimentismo e embarcou no neoliberalismo – em uma forma liberal de capitalismo na qual, no plano econômico, o Estado apenas garante a propriedade e os contratos e mantém equilibradas as contas fiscais, ficando o restante por conta do mercado. O mainstream da ciência econômica, que fora keynesiano desde a Segunda Guerra Mundial, voltou a ser neoclássico – voltou a ser o que chamarei de teoria econômica convencional, e a política econômica deixou de ser keynesiana e desenvolvimentista para se pautar pela ortodoxia liberal.

A virada neoliberal não se limitou aos países do Norte; desde meados dos anos 1980, os países ricos, liderados pelos Estados Unidos, entenderam ser legítimo impor a mesma forma neoliberal de capitalismo ao restante do mundo. Enquanto a América Latina se curvou a essa pressão, os países do Leste da Ásia mantiveram seus estados desenvolvimentistas – todos, exceto a China, submeteram-se à nova verdade, mas apenas parcialmente. Eles contaram com a paradoxal vantagem de não terem recursos naturais, o que os poupou da necessidade de neutralizar a doença holandesa.

Apenas abriram suas economias no plano comercial, mas tarifas alfandegárias elevadas não eram necessárias para eles porque não têm a doença holandesa e, portanto, não precisam usar as tarifas de importação para neutralizar essa desvantagem competitiva maior. Além disso, sua dívida externa no momento da grande crise era muito menor do que a dos países latino-americanos. Depois de uma leve crise em torno de 1980, voltaram a crescer e, hoje, Coreia do Sul, Taiwan e singapura são países ricos, enquanto a China, que começou mais tarde a se industrializar aceleradamente, está caminhando para o mesmo resultado.

Quase estagnação

Por algum tempo, o Brasil, que havia se industrializado desde os anos 1930 por meio da adoção do modelo de substituição de importações – uma estratégia desenvolvimentista – resistiu a essa pressão externa, mas, fragilizado pela grande crise da dívida externa e a alta inflação, em 1990 submeteu-se ao Norte e se engajou nas reformas neoliberais – liberalização comercial, liberalização financeira, privatização e desregulamentação. Com isso, sucumbiu ao mito de que o mercado “sempre sabe o que é melhor”; acreditou na promessa de que os países que adotassem reformas neoliberais e não incorressem em déficits públicos crônicos retomariam o crescimento e realizariam o catch up – o alcançamento gradual do nível de renda por habitante dos países ricos. Não surpreende que essa não tenha sido cumprida.

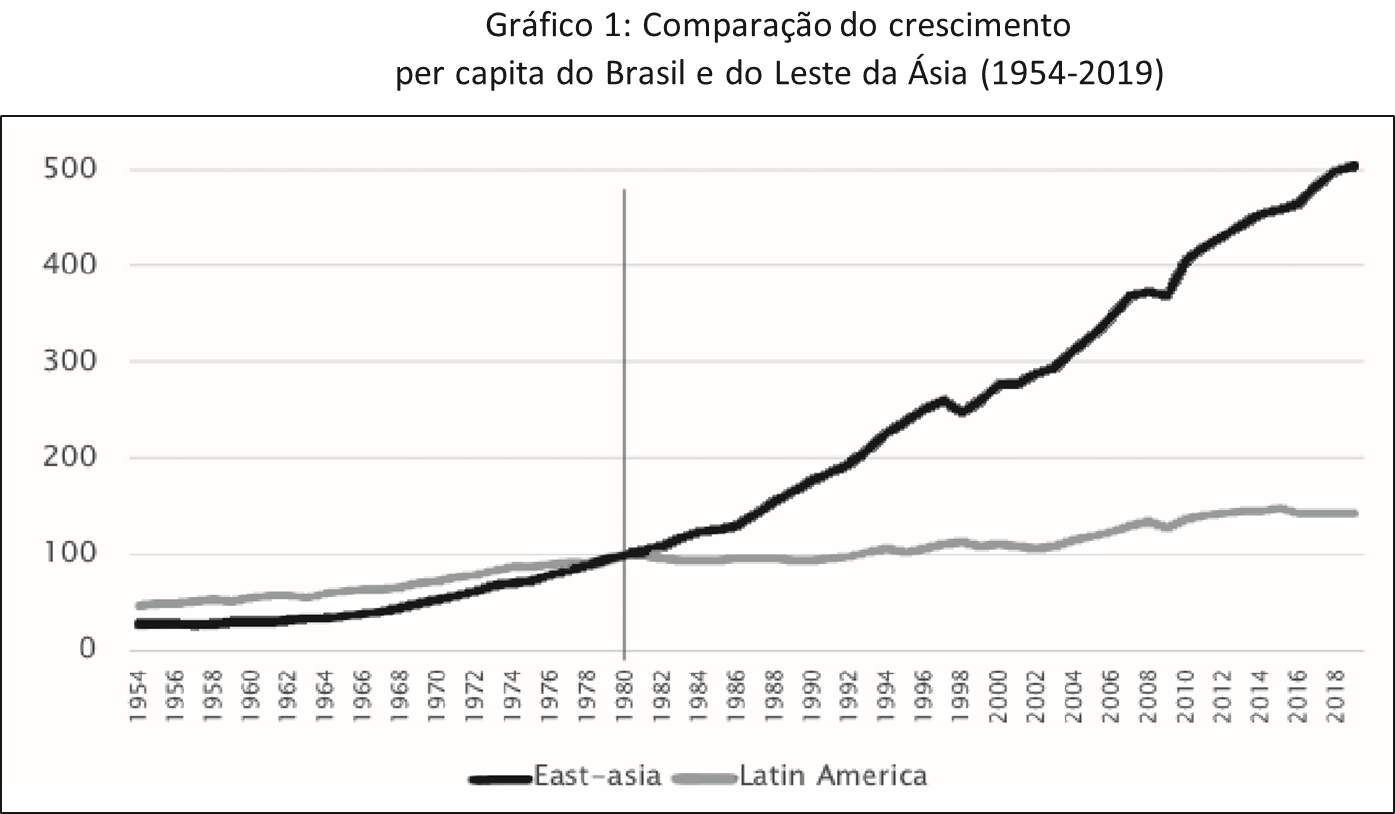

Tabela 1: Crescimento per capita da América Latina e do Leste da Ásia antes e depois da década de 1980

Como mostram o Gráfico 1 e a Tabela 1, que comparam as taxas de crescimento das duas regiões e do antes e depois da virada neoliberal, vemos que antes de 1980 o Leste da Ásia já crescia mais rapidamente do que a América Latina e o Brasil, mas neste país a diferença era muito pequena. Isso mudou radicalmente a partir dos anos 1980. O gráfico mostra a quase estagnação do Brasil e a continuação do crescimento acelerado do Leste da Ásia. Na tabela não estão os anos 1980, uma década de total estagnação. Mesmo com essa exclusão, a diferença em relação ao Leste da Ásia é muito grande. Enquanto, desde a década de 1980, o crescimento per capita da América Latina caiu para 1,5% e do Brasil, para 1,2% ao ano, o do Leste da Ásia foi de 5,0% ao ano, ou, se excluirmos a China, 3,7% ao ano.

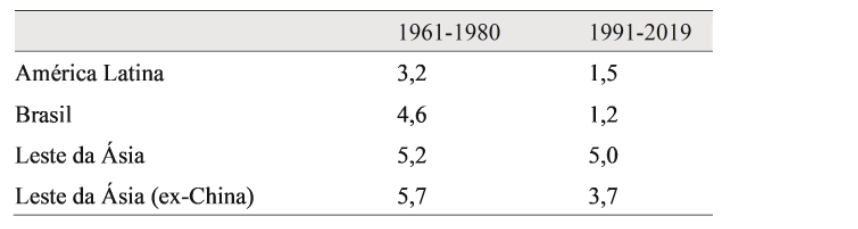

No Brasil, a quase estagnação ocorreu em conjunto com a desindustrialização. O Gráfico 2 mostra o dramático processo de desindustrialização. Dos anos 1980 a 2018, a participação do setor industrial no PIB caiu de cerca de 26% para 11%. O gráfico mostra que a desindustrialização se deu em duas ondas. A primeira foi de 1986 a 1998; começa com o colapso do Plano Cruzado em 1986, a liberalização comercial e financeira em 1990-92, e o período de sobrevalorização extrema da moeda nacional imediatamente após o Plano Real, de 1994, que estabilizou os preços. Entre 1999 e 2005, a taxa de câmbio permaneceu competitiva, mas, depois de 2003, com o boom das exportações de commodities, a taxa começou a depreciar e, de 2005 a 2018, tivemos a segunda onda de desindustrialização. Ao longo das duas ondas, o investimento provado permaneceu deprimido.

A segunda onda de desindustrialização é intrigante porque coincide com o único período (2005-2010) desde 1980 em que as taxas decrescimento da indústria brasileira foram satisfatórias. Isto pode, contudo, ser explicado pelo boom das commodities – pelo aumento dos preços das principais mercadorias exportadas pelo Brasil, que as tornou competitivas a uma taxa de lucro consideravelmente mais elevada do que o normal.

Gráfico 2: Indústria de transformação no Brasil, 1948- 2018 (% do PIB)

Há um nexo causal direto entre a desindustrialização e a quase estagnação. Desenvolvimento econômico significa aumento da renda per capita, que é equivalente ao aumento da produtividade per capita do trabalho desde que a proporção entre a força de trabalho e a população permaneça constante. Por sua vez, os ganhos de produtividade em países em desenvolvimento decorrem principalmente da transferência de mão de obra de atividades de baixo para alto valor agregado per capita: na prática, da agricultura para a manufatura. A desindustrialização se dá na direção oposta – o que certamente reduz a produtividade do capital e a taxa de crescimento. Como afirma Gabriel Palma, em um tom mordaz, “não faz diferença para eles se um país produz microchips ou potato chips.” No Brasil, essa noção absurda prevaleceu até meados da década de 1950 e se resumia no brocardo, “o Brasil é um país essencialmente agrícola”. Contudo, a estratégia desenvolvimentista de industrialização foi tão bem-sucedida de 1930 a 1960 que, em meados da década de 1950, ninguém mais se atrevia repetir tal absurdo. Desde, porém, os anos 1990, voltou-se a pensar nos termos do liberalismo econômico e a quase estagnação da economia brasileira se consolidou.

Fatos históricos novos e quase estagnação

Para entendermos a quase estagnação da economia brasileira precisamos considerar os fatos históricos novos que causaram tal mudança. Não faz sentido explicar o que é novo com variáveis antigas – explicar esse mau desempenho com fatos que não constituem fatos históricos novos. Ouço dizer que o país não contou com instituições garantidoras do direito de propriedade e dos contratos, ou então que não gastou o bastante em educação fundamental, ou ainda que não investiu o bastante em infraestrutura. Essas três variáveis são condições para crescimento econômico, mas não são fatos históricos novos. A educação foi descurada no Brasil, mas desde a transição democrática de 1985 o país passou a gastar mais em educação e houve claros sinais de progresso nessa área.

As instituições não defendiam melhor a propriedade e os contratos antes de 1980 do que depois. É verdade que as instituições não são tão fortes ou legítimas no Brasil quanto em países mais avançados, mas não poderia ser de outra forma. As instituições são uma dentre as três instâncias de qualquer sociedade. As outras duas são a instância econômica e a instância cultural ou ideológica. As três são interdependentes, em cada momento histórico, uma pode ser mais ou menos avançada do que as outras, mas esses atrasos se resolvem. Apenas os investimentos na infraestrutura foram menores relativamente a partir de 1980, primeiro devido à grande crise da dívida externa, e depois de superada essa crise, porque os governos passaram a se dedicar mais a privatizar do que a investir nessa área fundamental para o desenvolvimento econômico com o argumento de que as empresas privadas assumiriam esse papel. Não faz sentido privatizar empresas naturalmente monopolistas ou quase monopolistas que o mercado é por definição incapaz de regular. Depois que a privatização ocorre, as empresas privadas elevam os preços, reduzem a qualidade dos serviços, e apenas realizam uma parcela dos investimentos contratados.

Amplas reformas neoliberais foram realizadas a partir de 1990, mas diante dos maus resultados que a economia brasileira apresenta, os neoliberais dizem que “faltam reformas”. Não é verdade. O principal fato histórico novo que ocorreu no Brasil e nos demais países latino-americanos foram essas reformas, principalmente a abertura comercial e a financeira, que, afinal, se constituíram em um obstáculo maior ao desenvolvimento do país. Como argumentarei mais adiante, os países latino-americanos, inclusive o Brasil, caíram em uma armadilha – não na armadilha da renda média proposta pela ortodoxia liberal, mas na armadilha da liberalização. Essas duas reformas foram realizadas entre 1990 e 1992. Elas mais a crise fiscal são os três fatos históricos novos que explicam a quase estagnação de longo prazo da economia brasileira.

O mercado é uma instituição que coordena de forma insuperável os setores competitivos da economia, mas os “reformistas” esperam do mercado muito mais do que ele tem a oferecer. O resultado foi o fracasso econômico do neoliberalismo. As reformas neoliberais, que se tornam a cura de todos os males, foram, como argumentarei neste trabalho, a principal causa da quase estagnação do Brasil desde 1990. Elas estiveram, também, por trás da queda do crescimento dos países do mundo rico, mas esses países têm mercados mais desenvolvidos e a intervenção do Estado pode ser mais moderada do que aquela que é necessária para os países em desenvolvimento.

A teoria econômica novo-desenvolvimentista afirma que as sociedades capitalistas são sociedades dinâmicas que exigem reformas constantes, mas reformas que sejam sensatas, não as neoliberais – reformas institucionais que promovam a educação, a ciência, a tecnologia e a sofisticação produtiva; incentivem a poupança e o investimento; regulem firmemente o setor financeiro; realizem a reforma do ICMS para criar um imposto sobre valor adicionado que seja devido onde o bem é comprado; uma reforma tributária que seja progressiva; proíbam a privatização de atividades monopolistas porque o mercado é, por definição, incapaz de coordená-las; e dificultem a captura legal do patrimônio público. Esta captura conflita com os direitos republicanos – o direito que cada cidadão tem de que o patrimônio público seja usado para fins públicos ao invés de ser autorizado por leis mal pensadas. Ela se realiza por meio de taxas de juros abusivas sobre a dívida pública, isenções de pagamento de impostos que constituem mero privilégio, remunerações abusivas de servidores públicos, vantagens ainda mais abusivas obtidas por políticos em busca de reeleição.

As reformas neoliberais são radicalmente liberalizantes e intrinsecamente ideológicas, prejudicam ao invés de promover o desenvolvimento. Elas atendem aos interesses da coalizão de classes financeiro-rentista que se tornou dominante com a Virada Neoliberal. São reformas que supõem contra toda evidência mercados autorregulados. São reformas fundadas na teoria econômica neoclássica cujos modelos não se baseiam na observação da realidade, mas derivam de axiomas deduzidos logicamente. No seu coração estão o modelo do equilíbrio geral, o conceito de expectativas racionais, e a “lei” das vantagens comparativas que dão origem não a uma ciência, mas a um castelo ideológico construído no ar.

Os dois gráficos e as duas tabelas deste artigo levantam uma questão: por que o Brasil ficou tão para trás do Leste da Ásia? Antes de 1980, as duas regiões priorizavam a industrialização e o investimento em infraestrutura e adotaram políticas industriais, mas os países do Leste da Ásia investiram mais em ensino fundamental, realizaram reformas agrárias, desfrutaram de menor desigualdade, evitaram mais firmemente o populismo fiscal, e foram mais nacionalistas economicamente porque, ao contrário da elite econômica brasileira, as elites do Leste da Ásia jamais acreditaram ser “brancas e europeias”. Essas diferenças bastam para explicar por que o Leste da Ásia cresceu um pouco mais rápido do que a América Latina até 1980, mas não por que, desde os anos 1980, a América Latina apresenta a quase estagnação enquanto o Leste da Ásia continuou a crescer.

Os motivos pelos quais a brasileira ficou estagnada nos anos 1980 são bem conhecidos: o segundo choque do petróleo, em 1979, a grande alta da taxa de juros nos Estados Unidos, a crise da dívida externa dos anos 1980s, que, nos casos brasileiro e argentino foi agravada pela elevada inflação inercial. Mas, apesar da superação desses problemas no começo dos anos 1990, o Brasil não retomou o crescimento.

Podemos distinguir quatro explicações para a quase estagnação a partir de 1990: a liberal-ortodoxa, a pós-keynesiana, a desenvolvimentista clássica, e a novo-desenvolvimentista.

A explicação liberal-ortodoxa é a de que o Brasil continuou a não dar à educação a importância que merece, não realizou as reformas necessárias, e não controlou o populismo fiscal o quanto deveria; a explicação pós-keynesiana atribui o baixo crescimento à tendência para insuficiência crônica de demanda associada à restrição externa – à carência de dólares; a explicação desenvolvimentista clássica coincide com a interpretação pós-keynesiana e acrescenta uma consideração de economia política: a mudança do regime de política econômica de desenvolvimentista para a liberal; finalmente, a explicação novo-desenvolvimentista acompanha as duas imediatamente anteriores, mas critica o pós-keynesianismo pelo seu mau entendimento da restrição externa e por sua falta de perspectiva histórica;[1] e critica o desenvolvimentismo clássico por não ter uma macroeconomia do desenvolvimento, por ser pessimista quanto à exportação de manufaturados, pela falta de um modelo da doença holandesa e de sua neutralização, e pela falta de uma crítica à política de crescimento com poupança externa. Como veremos neste artigo, são quatro as explicações novo-desenvolvimentistas à quase estagnação do Brasil e mais amplamente da América Latina a partir de 1990: a crise fiscal do Estado, a abertura comercial, a abertura financeira, e a própria desindustrialização.

As condições gerais da acumulação de capital

Para avaliarmos essas explicações devemos considerar as condições gerais da acumulação de capital que definem historicamente o papel do Estado na economia. Primeiro, as duas condições que a ortodoxia liberal também partilha: (1) garantir a propriedade e os contratos e, assim, o correto funcionamento dos mercados e (2) desenvolver o ensino fundamental, a ciência e a tecnologia.

O desenvolvimentismo clássico adicionou seis condições ou papéis econômicos: (3) incentivar o investimento privado, (4) promover o aumento da poupança no longo prazo (no curto prazo, como ensinou Keynes, o investimento cria a poupança); (5) desestimular o consumo de luxo; (6) planejar o investimento e investir na infraestrutura, na indústria de insumos básicos e no setor petroleiro e minerador (setores naturalmente não competitivos); (7) adotar política industrial.

A teoria keynesiana adicionou (8) construir um sistema financeiro interno capaz de financiar o investimento, nisto tendo sido antecedida pela visão schumpeteriana; (9) e neutralizar a tendência à insuficiência de demanda com política monetária e fiscal contracíclica. Este nono papel revelou-se particularmente importante e implicou uma revolução na teoria e na política econômica.

Finalmente, o novo desenvolvimentismo acrescentou um décimo papel à função geral do Estado de garantir as condições gerais para o investimento: (10) rejeitar déficits em conta-corrente e garantir uma taxa de câmbio competitiva às empresas – principalmente as empresas industriais – o acesso à demanda tanto interna quanto externa. Dessa maneira o novo desenvolvimentismo rejeitou radicalmente e de forma contraintuitiva os déficits em conta-corrente e colocou a taxa de câmbio no centro da teoria do desenvolvimento econômico.

O novo desenvolvimentismo é uma nova abordagem teórica que vem surgindo no Brasil nos últimos 20 anos. Suas origens estão na economia política marxista, na teoria econômica pós-keynesiana e no desenvolvimentismo clássico. Inclui uma economia política e uma teoria econômica.

Enquanto economia política, o novo desenvolvimentismo trabalha com o conceito histórico de revolução capitalista – a formação do Estado-nação e a revolução industrial que cada povo deve realizar para se modernizar e crescer. Distingue duas formas históricas de coordenação econômica do capitalismo – a desenvolvimentista e a liberal. O capitalismo sempre surge – realiza sua revolução capitalista – em um quadro histórico desenvolvimentista. Na Inglaterra e na França, surgiu no seio do mercantilismo, que é a primeira forma histórica de desenvolvimentismo.

Uma vez que um país tenha concluído sua revolução capitalista, o mercado tende a se tornar mais bem estruturado e desenvolvimento econômico tende a ser relativamente autossustentável, mas continua a necessitar a intervenção moderada do Estado. No processo de o desenvolvimento capitalista, Inglaterra e França passaram por todas as suas fases, primeiro a mercantilista, seguida da liberal, e finalmente a desenvolvimentista social-democrática. Contudo, desde os anos 1980 nos países centrais e dos anos 1990 na América Latina o capitalismo passou a ser neoliberal.

Foi uma regressão histórica que custou caro a todos os países ocidentais.

Enquanto teoria econômica, o novo desenvolvimentismo é, desde a origem, uma teoria econômica aberta e voltada para o desenvolvimento. O objetivo é compreender as determinantes do crescimento com estabilidade em países cujas empresas são ou devem se tornar internacionalmente competitivas, e discutir quais políticas o Estado deve adotar para garantir as condições gerais de acumulação – aquelas que asseguram a essas empresas condições de igualdade na competição com as localizadas em outros países. O crescimento depende diretamente de duas variáveis: a taxa de investimento e a produtividade do capital, a taxa de investimento dependendo das condições gerais da acumulação de capital, a produtividade do capital, das políticas econômicas que são difíceis de identificar e enumerar que possam neutralizar a tendência à queda da relação produto-capital ou da consequente queda da taxa de lucro estudada por Marx.

A microeconomia novo-desenvolvimentista adota o “princípio da subsidiariedade” no que se refere aos papéis do mercado e do Estado – o mercado deve ser escolhido para coordenar um setor econômico sempre que tal setor seja caracterizado pela competição, ou, em outras palavras, o mercado é a instituição a ser utilizada quanto um mercado é competitivo. O novo desenvolvimentismo divide as economias nacionais e um setor competitivo, que cabe ao mercado coordenar, e um setor não competitivo a ser coordenado pelo Estado.

Presume-se que o Estado cuide das condições básicas de acumulação de capital, construa as instituições garantidoras do direito de propriedade e dos contratos, trate o ensino fundamental e o ensino médio como um direito universal, faça o mesmo em relação à saúde, promova a ciência e a tecnologia, crie um sistema financeiro nacional para financiar o investimento, invista em infraestrutura, estabeleça uma política industrial que monitore regularmente a competitividade internacional das empresas por ela beneficiadas, e adote uma política macroeconômica ativa.

Para crescer com estabilidade, além de atender a essas condições macroeconômicas de crescimento e promoção de hábitos de poupança de longo prazo entre a população, cada economia nacional deve exibir uma elevada taxa de investimento, que depende da taxa esperada de lucro e do custo do capital. A taxa de juros é essencialmente determinada pelo banco central, enquanto a taxa esperada de lucro depende da existência de demanda interna e externa. O país não tem controle sobre a demanda externa e, como argumentou Keynes no primeiro capítulo da Teoria Geral, no plano interno, a oferta agregada não cria automaticamente demanda interna sustentada.

Assim, a taxa de investimento depende da demanda interna, que, por sua vez, depende de uma política macroeconômica ativa. O objetivo de tal política não é apenas manter a demanda sustentável, mas também manter competitiva a taxa de câmbio, que, como argumenta a teoria econômica do novo desenvolvimentismo, tem um papel fundamental no processo de investimento e crescimento: assegura ou nega acesso à demanda para as empresas que são tecnológica e administrativamente competentes. Esta última condição muitas vezes não se verifica no Brasil, onde há uma tendência de sobrevalorização cíclica e crônica da taxa de câmbio que é um grave problema.

Para manter a demanda sustentável e uma taxa de câmbio competitiva, a macroeconomia novo-desenvolvimentista exige que o Estado envide esforços para manter equilibrada não só a conta fiscal, mas também a externa ou conta-corrente, e manter “certos” os cinco preços macroeconômicos.

Manter a conta fiscal “equilibrada” inclui (a) adotar uma política fiscal anticíclica, (b) manter equilibrados os gastos correntes, (c) financiar o investimento público com poupança pública complementada por financiamento monetário (compra de novas letras do tesouro pelo banco central) sempre que o pleno emprego esteja ausente e a inflação esteja sob controle.

Manter a conta-corrente “equilibrada” significa que a conta-corrente deve estar equilibrada ou superavitária; déficits em conta-corrente devem ser evitados. Esta é a mais contraintuitiva dentre as políticas defendidas pelo novo desenvolvimentismo, que parte de uma premissa surpreendente de que os países frequentemente têm políticas de conta-corrente. Só isso pode explicar tanto os déficits em conta-corrente crônicos que os países latino-americanos e os Estados Unidos apresentam, como os superávits em conta-corrente igualmente crônicos que países como os do Leste da Ásia e a Alemanha apresentam. Se não fossem essas políticas, a taxa de câmbio equilibraria a moeda nacional em torno do equilíbrio corrente não de forma plena, mas também não apontando sempre para o déficit ou o superávit crônico.

O novo desenvolvimentismo rejeita algo que parece óbvio: que países pobres em capital devam contar com influxos líquidos de capital vindos dos países ricos em capital. A este respeito, a teoria econômica novo-desenvolvimentista observa que (a) o endividamento externo deve ser evitado porque existe uma ligação próxima entre o equilíbrio da conta-corrente e a taxa de câmbio; déficits em conta-corrente tornam a moeda do país sobrevalorizada, tiram a competitividade das boas empresas, e desestimulam, se não impedem, os investimentos privados; (b) essa rejeição é ignorada pela teoria econômica, mas não por países como a Alemanha e os do Leste da Ásia que adotam a política de realizar superávits em conta-corrente – algo injusto com os concorrentes, mas que mantém competitiva a moeda nacional. Vale observar que, se o país tem doença holandesa e conseguir neutralizá-la, apresentará um superávit em conta-corrente porque passará do equilíbrio corrente para o industrial, que é, por definição, mais depreciado do que o equilíbrio que zera a conta-corrente do país.

Na verdade, uma doença holandesa não neutralizada, déficits em conta-corrente e uma moeda sobrevalorizada são no Brasil uma forma de populismo cambial: aumentam artificialmente os salários dos trabalhadores e as rendas dos rentistas (dos eleitores), enquanto desencorajam investimentos, compondo, assim, uma política intrinsecamente equivocada.

Manter os preços macroeconômicos “certos” não significa manter os preços como são definidos pelo mercado. Esse é o conceito de preço certo neoclássico. Ao invés, significa só manter baixo o nível da taxa de juros em torno do qual o banco central realiza sua política monetária, manter os salários crescendo com a produtividade, manter a inflação controlada, manter competitiva a taxa câmbio. Só assim as empresas eficientes terão uma taxa de lucro satisfatória que as motive a investir.

As explicações da ortodoxia liberal

Voltemos à quase estagnação do Brasil e da América Latina. A ortodoxia liberal afirma que a industrialização por substituição de importações legitimada por meio do argumento da indústria infante foi uma forma dispendiosa e ineficiente de alocação dos fatores de produção adotada pelos países latino-americanos; “foi mero protecionismo”. Não é verdade. Se a única justificativa para as tarifas de exportação e os subsídios à exportação de manufaturados fosse o argumento da indústria infante, a acusação de protecionismo e os males que ele causa seriam reais.

Mas o novo desenvolvimentismo deu à questão uma dimensão inteiramente nova quando o país é rico em recursos naturais e exporta commodities, como é o caso do Brasil e de praticamente todos os países latino-americanos. Países nessas condições sofrem da doença holandesa, uma falha de mercado que torna a taxa de câmbio não competitiva porque as exportações de commodities são lucrativas a uma taxa de câmbio substancialmente menos apreciada do que a necessária para tornar competitivas as empresas industriais que empregam as tecnologias mais avançadas. As tarifas foram utilizadas para neutralizar essa falha de mercado maior.

Voltarei a esse tema na seção seguinte.

A ortodoxia liberal oferece também uma explicação institucional que permitiu a alguns economistas neoclássicos dar uma dimensão histórica a suas teorias sobre o desenvolvimento econômico. Os novos institucionalistas nos dizem que as instituições são fundamentais para o crescimento, que elas têm por objetivo garantir o direito de propriedade e os contratos – o que é verdade, mas em seguida começam os problemas. O papel das reformas seria eliminar os “bugs” intervencionistas criados pelo Estado e permitir que os mercados funcionem bem. O mercado tem falhas, diz a ortodoxia liberal, mas mais graves são as falhas do Estado – uma generalização indefensável.

Não importa quantas e quão profundas tenham sido as reformas já adotadas – e foram enormes no Brasil, mais do que o bastante para alterar o regime político de desenvolvimentista para liberal. Para os “reformistas” (uma forma pela qual os economistas liberais caracterizam a si mesmos), as reformas nunca são o bastante. Mas as instituições brasileiras não pioraram em relação ao período anterior a 1980. Pelo contrário, depois da transição democrática de 1985 as instituições no Brasil se tornaram melhores, excetuando-se apenas as reformas neoliberais.

Mas a ortodoxia liberal oferece uma terceira explicação – o problema é a gastança, o populismo fiscal, para o qual ela tem um remédio: a austeridade fiscal e taxa de juros elevada. No curto prazo, como ela acredita que uma vez o mercado esteja liberalizado, o Estado tenha assegurado o equilíbrio fiscal, e o banco central aumente os juros a qualquer ameaça de inflação, todos os problemas econômicos se resolverão. Quando a economia está atendendo essas condições o país viverá panglossianamente no melhor dos mundos possíveis. E quando a realidade não corresponde a esse ideal, a solução é a austeridade: o ajuste fiscal e a elevação da taxa de juros. A quantidade de dinheiro em uma economia não pode ser controlada pelo banco central, porque ela é endógena, e há outras causas de inflação além do excesso de demanda. O equilíbrio fiscal é sem dúvida necessário, mas uma política fiscal contracíclica é ainda mais necessária. O ajuste fiscal não pode, portanto, ser a solução para tudo. É preciso controlar as despesas públicas e um teto fiscal é recomendável, mas um teto proporcional ao PIB, não fixo; e um teto apenas para a despesa corrente, não para o investimento público que, antes, precisa de um mínimo fiscal.

A ortodoxia ignora o problema cambial, e quando, no quadro de um processo cíclico, a taxa de câmbio se torna apreciada no longo prazo, ela mostra ser populista de direita e rejeita a depreciação, da mesma forma que os populistas de esquerda. A esquerda populista rejeita a depreciação necessária porque reduzirá temporariamente o poder aquisitivo dos salários; a direita populista age da mesma forma para evitar a perda de poder aquisitivo dos rendimentos dos rentistas e financistas, e para evitar a redução da taxa de juros que é necessária para a desvalorização se tornar real – ora, nada pior para rentistas e financistas do que a redução da taxa de juros. Não bastasse isso, rejeita o investimento público em setores econômicos não competitivos, principalmente a infraestrutura, quando esses investimentos são historicamente uma condição para o crescimento.

A quarta e última explicação oferecida pela ortodoxia liberal é a da armadilha da renda média. Neste caso, ao contrário da segunda e da terceira explicação, tem-se um fato novo: o país deixou de ser pobre e tornou-se de renda média. Mas por que um país para de crescer quando sua renda por habitante se torna média? As pesquisas sobre o tema definem “renda média” de maneira tão ampla que o conceito se torna vago. Os intervalos usados para medir a existência da armadilha da renda média são variados e amplos, indo de US$ 2.000 a $ 16.000 dólares em PPP. Intervalos tão grandes tornam indeterminado o conceito de renda média. A literatura sobre as causas da armadilha enfatiza a qualidade das instituições, problemas demográficos, carência de infraestrutura econômica, má qualidade da educação, e falta de estímulo a aprendizado, pesquisa e desenvolvimento tecnológicos – nada que seja realmente exclusivo dos países que atingiram a renda média.

E, da mesma forma com o que acontece com as explicações institucionais e fiscais, os problemas citados não correspondem a novos fatos históricos que tenham se tornado evidentes quando o país atingiu a renda média. Os problemas já existiam, mas não impediram o crescimento. Logo, os defensores desta tese não têm boas razões para afirmar que um país fica estagnado quando atinge a renda média. Além disso, não explicam por que a quase estagnação não aconteceu nos países ricos e, mais recentemente, nos países do Leste da Ásia.

A explicação novo-desenvolvimentista

A virada neoliberal ocorreu originalmente nos países avançados, em torno de 1980. Dos dez papéis do Estado acima referidos os programas de governo obedientes à ortodoxia liberal conservaram apenas os dois primeiros. O resto ficou por conta do mercado… Em torno de 1990, sob pressão do mundo rico, o Brasil e os demais países latino-americanos se submeteram à “nova verdade”. Os Estados Unidos encabeçaram o processo de mudança usando o Banco Mundial e transformando o GATT na OMC. Os países da América Latina abandonaram seus projetos de desenvolvimento nacional voltados para a industrialização e supuseram verdadeiro o mito de que os mercados se autorregulam gerando automaticamente crescimento. Dependentes, as elites liberais da América Latina ignoraram o fato de que a competição que define o capitalismo não existe apenas entre empresas, mas também entre os países; ignoraram que os países que não tiverem um projeto nacional de desenvolvimento – um projeto de competição – não crescerão.

Os economistas desenvolvimentistas clássicos vêm procurando explicar o mal desempenho das economias latino-americanas desde 1990. As causas da estagnação dos anos 1980 são bem conhecidas. Foram a grande crise da dívida externa e a inflação que foi especialmente alta e de caráter inercial no Brasil. A partir, porém, do momento, na primeira metade dos anos 1990, em que tanto o problema da dívida externa quanto da alta inflação foram razoavelmente resolvidos, era de esperar que o desenvolvimento econômico fosse retomado, mas isto não aconteceu. Enquanto a ortodoxia liberal insistia na tese sem qualquer fundamento que fora a política de substituição de importações que estava causando a quase estagnação, o desenvolvimentismo clássico estava mais correto ao atribuí-la ao abandono das políticas desenvolvimentistas que haviam sido tão bem-sucedidas até 1980.

Mas essa explicação tem um problema: é genérica demais. Os desenvolvimentistas clássicos não explicaram por que a liberalização comercial, que implicou o abandono do modelo de substituição de importações e da política industrial a ele associada (tarifas aduaneiras elevadas) foi uma causa básica dessa quase estagnação. Concentram-se na crítica da liberalização financeira e a consequente perda do controle das entradas e saídas de capital. Ótimo, mas não adicionaram que essa perda de controle teve como resultado deletério a impossibilidade prática de o país ter uma política cambial.

O novo desenvolvimentismo nasceu do reconhecimento, já em 1999, da quase estagnação de longo prazo, e, dois anos depois, da formulação da hipótese inicial da teoria novo-desenvolvimentista – a hipótese que fora a adoção da política de crescimento com poupança externa a responsável pela apreciação cambial e a perda de competitividade das empresas localizadas no país. Dessa maneira o novo desenvolvimentismo estava afirmando que os déficits em conta-corrente crônicos estavam associados a uma taxa de câmbio apreciada no longo prazo e estava colocando a taxa de câmbio no coração da teoria do desenvolvimento econômico. Essa hipótese foi um pouco mais tarde identificada como a “armadilha da alta taxa de juros e a taxa de câmbio apreciada”, e, a partir de 2018, eu passei a denominá-la também “armadilha da liberalização”.

Por que a abertura comercial e a abertura financeira foram tão prejudiciais ao desenvolvimento dos países latino-americanos inclusive o Brasil, e não só a eles? A abertura financeira foi prejudicial porque impediu os países a controlar as entradas e saídas de capital e dificultou gravemente a capacidade dos Estados de manter estável e competitiva a taxa de câmbio. A abertura comercial impossibilitou ao Estado garantir a décima condição geral da acumulação de capital – uma taxa de câmbio competitiva para aquelas empresas industriais que já são competitivas do ponto de vista técnico (porque utilizam a melhor tecnologia disponível no mundo).

O papel da taxa de câmbio de equilíbrio (de “equilíbrio corrente”) é o de assegurar a essas empresas competitividade econômica, mas, quando o país adota a política de crescimento com poupança externa (a política de déficits em conta-corrente financiados por entradas líquidas de capital), esse papel deixa de ser realizado. A taxa de câmbio associada a déficits em conta-corrente torna-se apreciada no longo prazo e as empresas deixam de ser competitivas. Isto mesmo em uma economia que não tenha a doença holandesa. Se tiver doença holandesa o problema se agrava, porque nesse caso o equilíbrio competitivo para os bens manufaturados passa a ser o “equilíbrio industrial”. A taxa de câmbio, que já era apreciada para todos os bens devido à política de crescimento com poupança externa, torna-se ainda mais apreciada para as empresas que produzem bens e serviços tradable non-commodity.

Além de ter uma política cambial que estabilize e mantenha competitiva a taxa de câmbio, o país deve procurar manter “certos” os outros quatro preços macroeconômicos. A taxa de juros, a taxa de inflação e, até um certo ponto, a taxa de salário já controladas pelo Estado e seu banco central. Mas é preciso procurar monitorar a taxa de lucro esperada. A teoria econômica convencional geralmente a ignora, mas a taxa de lucro é afinal o mais importante preço macroeconômico. Os formuladores de política econômica devem ter sempre claro para si que os projetos de investimento só se realizarão se a taxa de lucro esperada for satisfatória – for razoavelmente maior do que o custo do capital.

De posse desse resumo da teoria econômica do novo desenvolvimentismo, retomo a pergunta: como o novo desenvolvimentismo explica a quase estagnação da América Latina e, em particular, do Brasil? Os países latino-americanos têm muitas características em comum: com exceção do México, são exportadores de commodities; exportam produtos pouco sofisticados produzidos a baixos salários; praticamente todos têm doença holandesa. Mas divergem muito em tamanho, em nível de desenvolvimento econômico e na relação econômica com os Estados Unidos.

O novo desenvolvimentismo atribui a quase estagnação dos países latino-americanos inclusive o Brasil a partir de 1990 a três políticas e uma omissão; (a) a liberalização comercial, que implicou o país deixar de neutralizar a doença holandesa por meio de tarifas de importação e subsídios à exportação de bens manufaturados; (b) a liberalização financeira, que eliminou a possibilidade de o país ter uma política cambial; e (c) o estabelecimento de um nível elevado de taxa de juros em torno do qual o banco central executa sua política monetária. No Brasil, essa última política, além de refletir a repulsa que a alta inflação de 15 anos (1980 a 1994) provocou nos brasileiros, refletiu a captura por rentistas e financistas do patrimônio público já que quem afinal paga os juros é principalmente o Estado. A justificativa oferecida era que além de combater a inflação, a taxa de juros alta atraía capitais externos. De fato, atraía, mas a premissa equivocada era que as entradas de capital no país aumentariam a taxa de investimento do país, que a poupança externa se somava à poupança interna, quando, na verdade, ela substituía a poupança interna. O Brasil não considera que uma moeda apreciada encoraja o consumo enquanto desestimula o investimento privado na indústria. A omissão política se refere ao desinteresse do governo em aumentar o investimento público e, para isso, procurar recuperar a poupança pública que caíra dramaticamente nos anos 1980.

O terceiro argumento para tarifas não protecionistas

Há dois argumentos na literatura econômica para a adoção de tarifas de importação não-protecionistas, ambas bem conhecidas. O primeiro é o argumento da indústria infante que foi originalmente desenvolvido por Alexander Hamilton (1792) e Friedrich List (1841). Quando o país está começando a industrialização ou um determinado setor (industry) está começando a ser implantado, as tarifas são legítimas, não são protecionistas. O segundo, também aplicável apenas no início da industrialização, é o argumento do “big push” com o qual Rosenstein-Rodan fundou o desenvolvimentismo clássico em 1943: as tarifas são necessárias e, portanto, legítimas para que os projetos industriais que usam a melhor tecnologia tenham condição de igual competição com os projetos semelhantes em outros países – uma condição que não está presente no país não industrializado porque eles não contam com as externalidades econômicas positivas que existem nos polos industriais dos países industrializados. A promoção simultânea pelo Estado de um conjunto de investimentos na indústria resolveria esse problema. O problema desse segundo argumento é o financiamento desse conjunto de investimentos.

Na década de 2000, o novo desenvolvimentismo acrescentou um terceiro e poderoso argumento para a adoção de tarifas de importação e subsídios à exportação de bens manufaturados – um argumento que não se aplica apenas no início da industrialização, mas quando o país tem doença holandesa: o argumento da neutralização da doença holandesa. A doença holandesa é uma desvantagem competitiva com a qual os exportadores de commodities se deparam enquanto procuram se industrializar porque as commodities podem ser exportadas lucrativamente a uma taxa de câmbio significativamente mais apreciada do que aquela que torna competitivos os projetos de investimento no setor industrial.

Não obstante, muitos países exportadores de commodities (afetados, portanto, pela doença holandesa) adotaram intuitivamente essa política de neutralização embora seus formuladores de política econômica não conhecessem o modelo da doença holandesa que só foi desenvolvido de maneira completa em Bresser-Pereira (2008). Eles não conheciam o modelo, mas, como não eram economistas radicalmente liberais, o intuíam. Eles sabiam que para se desenvolver o país precisava se industrializar, e percebiam que especialmente a tarifa de importação era uma condição para sua industrialização. Os Estados Unidos, por exemplo, mantiveram tarifas de importação muito elevadas até 1939, quando há muito haviam deixado de ter uma indústria infante. Como, porém, desde o final do século XIX haviam se tornado exportadores de petróleo, tinham a doença holandesa.

O mesmo aconteceu nos países latino-americanos que mais se industrializaram. Seu modelo de substituição de importações não se beneficiava mais dos argumentos da indústria infante e do big push, mas suas elevadas tarifas não constituíam protecionismo, mas neutralização da doença holandesa.

A partir desta premissa teórica, compreendemos por que a liberalização comercial no Brasil em 1990 (e nos demais países latino-americanos, em torno desse ano) foi tão prejudicial porque apreciou no longo prazo a taxa de câmbio, causou uma diminuição relativa dos investimentos privados na indústria, a perda da capacidade de exportar manufaturados, e a brutal desindustrialização e que então começa. A abertura significou a interrupção do mecanismo que neutralizava a doença holandesa e tornou imediatamente não competitiva a indústria nos países latino-americanos. Depois da Segunda Guerra Mundial, com o desenvolvimento econômico e a redução da distância entre os países centrais e a periferia, a “questão do protecionismo” havia se tornado o grande divisor entre os economistas. No quadro da hegemonia neoliberal que começou com a Virada Neoliberal de 1980, a teoria econômica convencional redobrou sua crítica às tarifas e ao protecionismo que elas significariam.

Uma crítica que os economistas desenvolvimentistas clássicos se revelaram incapazes de refutar porque os dois argumentos com os quais contavam haviam se enfraquecido porque a indústria já não era nascente nos países latino-americanos. Desde o início dos anos 1990, exatamente quando a pressão externa pela abertura era mais forte, esses economistas desenvolvimentistas, que nos anos 1950 defendiam o planejamento econômico, haviam passado a adotar preferencialmente a política industrial, mas não tiveram condições para defender a importante política industrial: as tarifas e os subsídios aduaneiros.

Política de crescimento com poupança externa

Para entender a quase estagnação do Brasil desde 1990 não basta considerar a eliminação das tarifas e subsídios que neutralizavam a doença holandesa. Há uma segunda causa associada à taxa de câmbio: a política de crescimento com endividamento externo ou com déficits em conta-corrente ou ainda, com “poupança externa” – o nome que seus defensores gostam de usar a partir do pressuposto equivocado que a poupança externa sempre se soma à poupança interna – uma política que aprecia a taxa de câmbio no longo prazo (enquanto o déficit for mantido).

Enquanto a doença holandesa torna apreciada ou não competitiva apenas a taxa de câmbio para os bens industriais, as entradas líquidas de capital necessárias para financiar os déficits em conta-corrente tornam apreciada a taxa de câmbio não apenas para o setor industrial, mas também para as commodities. O papel das tarifas e subsídios é puxar o equilíbrio industrial para igualá-lo ao equilíbrio corrente através do aumento dos custos dos bens importados, enquanto o papel da política de rejeição da política de crescimento com endividamento externo é o de evitar que essa política geralmente adotada pelo país aprecie a taxa de câmbio, ou se a taxa de câmbio já estava apreciada porque o país já adotava essa política é, com a supressão do déficit, levar de volta a taxa de câmbio ao equilíbrio competitivo.

Quando não há doença holandesa, evitar que a economia inteira se torne não competitiva; quando há doença holandesa, além da política de evitar déficits em conta-corrente, é preciso adotar a política de tarifas sobre a importação sobre manufaturados e, para que as empresas do país possam também exportar bens manufaturados em condição de igualdade com as empresas localizadas em outros países, a política de subsídios à exportação desses bens.

Por que o Brasil e os países em desenvolvimento, exceto os do Leste da Ásia, insistem em ter déficits em conta-corrente? Insistem com uma desculpa – a tese que os déficits trazem para o país poupança externa que se soma à poupança interna – algo que só é verdade quando o país já está crescendo de forma acelerada, as oportunidades de investimento são grandes, e a propensão marginal a consumir aumenta. Nesse caso, a taxa de substituição da poupança interna pela externa que é geralmente alta cai e a poupança externa se soma à interna. Os economistas brasileiros, como os demais econonomistas latino-americanos pensam que o país deve ter como meta um déficit em conta-corrente que seja o maior possível, mas seja seguro; não leve o país a uma crise de balanço de pagamentos.

E contam, para isso, com o apoio da ortodoxia liberal e as instituições financeiras internacionais, a começar pelo Banco Mundial. Basta para eles que o déficit não seja maior do que o crescimento do PIB, de forma que a relação dívida externa-PIB não aumente, e assim não aumente o risco de crise cambial. Defendem, portanto, uma taxa de câmbio muito mais apreciada do que aquela que o novo desenvolvimentismo recomenda. Eu denomino essa taxa de taxa de câmbio de equilíbrio da dívida externa. Descobri mais tarde que é a taxa que John Williamson e o Consenso de Washington denominam “taxa de câmbio de equilíbrio fundamental”.

Assim, quando, por volta de 1990, os países latino-americanos abriram suas economias, seus formuladores de políticas deixaram de neutralizar a doença holandesa (tarifas que não haviam sido levantadas com esse objetivo, mas tinham essa consequência) e as empresas industriais da região passaram a enfrentar uma primeira desvantagem competitiva. A taxa de câmbio sobreapreciou do ponto de vista das empresas industriais, mas a doença holandesa foi responsável por essa apreciação até o equilíbrio corrente, porque ela puxa a taxa de câmbio real apenas até o equilíbrio corrente. O que vimos, porém, foram déficits em conta-corrente que envolveram uma sobrevalorização da taxa de câmbio ainda mais forte que envolveu também as commodities, ainda em menor grau. A apreciação ocorreu porque os capitais adicionais necessários para financiar esse déficit são influxos adicionais de oferta de capital que valorizam a moeda nacional puxando a taxa de câmbio real abaixo do equilíbrio corrente.

Em 1994, quando o Brasil superou a crise da dívida externa e a alta inflação, seu crédito internacional foi restaurado e o governo brasileiro envolveu-se na política de crescimento com poupança externa. Dada a existência no mundo rico de capitais em profusão em busca de oportunidades de investimento e as taxas de juros mais elevadas nesses países, os influxos líquidos de capital apreciaram a nova moeda, o real, desencorajando o investimento e encorajando o consumo.

Existe outra justificativa para os déficits crônicos em conta-corrente – eles seriam consequência da Lei de Engel (à medida que a renda familiar aumenta, o percentual da renda gasto com alimentação diminui); seriam, portanto, estruturais e inevitáveis. De fato, a restrição externa que estava no cerne da formulação por Prebisch do desenvolvimentismo clássico – ela afirma que os países em desenvolvimento enfrentam duas elasticidades-renda perversas quando comparados com os países industrializados: enquanto nestes a elasticidade-renda da demanda por bens primários é inferior a um, a elasticidade-renda da demanda por bens manufaturados em países em desenvolvimento, primário-exportadores, é maior do que um. Essa restrição pode ser considerada estrutural. Como Prebisch percebeu, a restrição externa é um obstáculo adicional que os países subdesenvolvidos têm para crescer porque requer que a taxa de câmbio de equilíbrio corrente determinada pelo mercado seja mais depreciada do que ela seria na ausência da restrição. É uma restrição que só pode ser superada no longo prazo através da industrialização; não se pode derivar dela um “modelo de crescimento com restrição externa”, nem se deve “resolvê-la” através do recurso à poupança externa.

Na teoria econômica do novo desenvolvimentismo há uma taxa de câmbio real, ou nominal, e três equilíbrios: o equilíbrio corrente (que equilibra intertemporalmente a conta-corrente do país), o equilíbrio industrial (que torna competitivos os projetos de investimento que usam a melhor tecnologia), e o equilíbrio da dívida externa – a taxa de câmbio, que mantém a relação dívida externa-PIB constante. Deixada a cargo do mercado, a taxa de câmbio nominal flutua em torno do equilíbrio corrente – uma taxa de câmbio equilibrada (porque zera a conta-corrente), mas, se o país tiver doença holandesa, uma taxa de câmbio não competitiva para a indústria. Para o novo desenvolvimentismo é essencial que a taxa de câmbio seja competitiva e por isso, em relação ao Brasil que tem doença holandesa, propõe que o governo (adote políticas que empurrem o equilíbrio corrente para o equilíbrio industrial; propõe uma desvalorização once and for all acompanhada por uma política cambial que, uma vez neutralizada a doença holandesa (tornado o equilíbrio corrente igual ao equilíbrio industrial), mantenha a taxa de câmbio flutuando em torno desse equilíbrio.

Só assim o Brasil poderá voltar a se industrializar. Entretanto, no Brasil e nos demais países latino-americanos, a taxa de câmbio tende a flutuar em torno do equilíbrio da dívida externa (que corresponde a uma taxa de câmbio ainda menos competitiva que o equilíbrio corrente) porque os governos nacionais adotam a política de crescimento com poupança externa e, ou seja, adotam a política de incorrer em déficits em conta-corrente.

Essa política pode parecer absurda, mas os interesses que estão por trás dela são grandes. Os governos dos países latino-americanos ficam felizes quando o país incorre em déficits em conta-corrente porque acreditam no crescimento com poupança externa, porque usam a taxa de câmbio como âncora nominal contra a inflação, e porque se beneficiam do populismo cambial na medida em que atende aos interesses de curto prazo dos consumidores internos. Os países ricos estão interessados em déficits em conta-corrente na periferia do capitalismo porque assim estão aumentando no curto prazo a exportação de capitais e aumentando as exportações de produtos com alto valor adicionado per capita em troca de produtos primários com baixo valor adicionado per capita, limitada sofisticação produtiva, e baixos salários.

Tanto os governos e os economistas – e não apenas os economistas ortodoxos – entendem que os países devem incorrer em déficits em conta-corrente crônicos até o limite considerado “seguro” – aquele que não causa crise de balanço de pagamentos. Em consequência, a taxa nominal flutua em torno do equilíbrio da dívida externa, e todas as empresas no país perdem competitividade. No momento presente (de 2014 ao início de 2022), a taxa de câmbio não representa um problema porque o governo perdeu qualquer confiança tanto interna quanto externamente e a crise econômica se tornou crônica. Em consequência, a taxa de câmbio não está valorizada, mas depreciada. Mas assim que a situação se normalize – o que não acontecerá neste ano – a taxa de câmbio voltará a estar na maior parte do tempo sobre-valorizada.

A explicação do novo desenvolvimentismo

Vimos que os Gráficos 1 e 2 e a Tabela 1 mostram o desempenho lamentável da economia brasileira desde 1980. Quatro fatos históricos novos explicam essa quase estagnação: (1) a crise fiscal do Estado, associada à passagem da poupança pública para o lado negativo e a consequente redução do investimento público; (2) a liberalização financeira, que liberou fluxos de capital e facilitou duas políticas equivocadas: incorrer em déficits em conta-corrente e elevar a taxa de juros para atrair capitais; (3) a liberalização comercial, que desmontou o mecanismo que neutralizava a doença holandesa, reestabelecendo, assim, grandes desvantagens competitivas para o país; e (4) a desindustrialização, que, combinada com o inevitável aumento da intensidade de capital da cumulação de capital, reduziu a produtividade do capital.

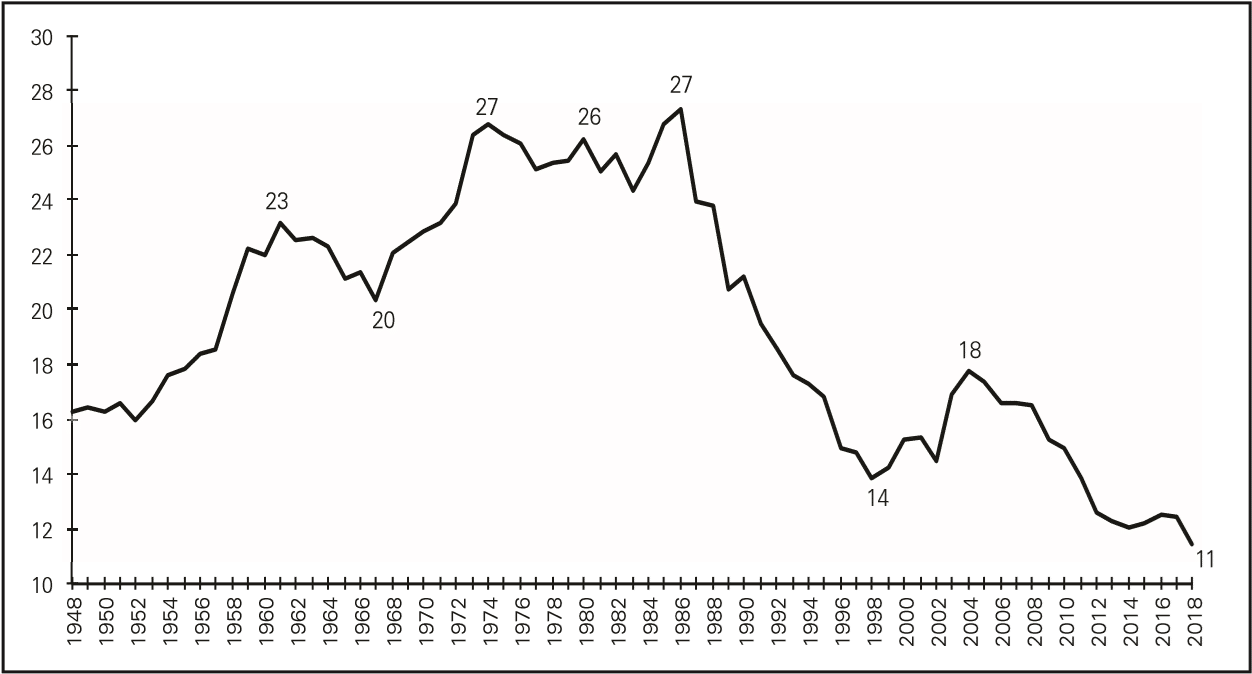

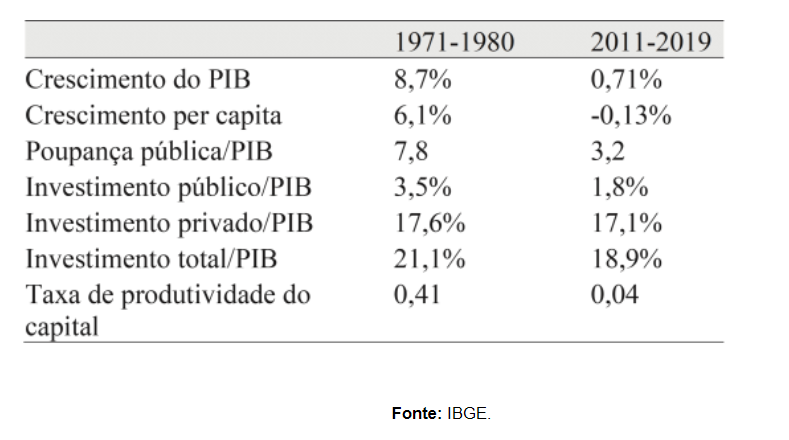

Tabela 2: Brasil – comparação entre as décadas de 2010 e 1970

O primeiro fato histórico novo que causou a atual estagnação foi a crise fiscal do Estado que se deu 40 anos atrás, no contexto da grande crise da dívida externa dos anos 1980, e até hoje não foi resolvido. O governo brasileiro adotara uma política de crescimento com endividamento externo e pressionou as empresas estatais a contraírem dívidas em moeda estrangeira. Em 1979, os Estados Unidos elevaram dramaticamente a taxa de juros para controlar a estagflação. Além de desencadear a crise da dívida, esses dois fatos, juntos, causaram uma grande queda da taxa de lucro das empresas estatais, que perderam a capacidade de contribuir para a formação da poupança pública necessária para financiar o investimento público.

Assim, a poupança pública, que era positiva e representava em torno de 4% do PIB nos anos 1970, se tornou negativa já no começo da década de 1980 e assim permaneceu nos anos seguintes. Como essas empresas operavam em mercados monopolistas ou quase monopolistas, não teriam dificuldades para aumentar seus preços e realizar lucros, mas nos anos 1990 o Brasil passou de um regime de políticas desenvolvimentistas para liberais, as privatizou, e a poupança pública permaneceu negativa desde então.

O Brasil crescera e se industrializara entre os anos 1930 e os 1970 contando com os investimentos realizados pelas empresas estatais em infraestrutura e nos setores de insumos básicos. Esses investimentos eram financiados pelos grandes lucros próprios dessas empresas que eram monopolistas ou quase-monopolistas. Mas o governo militar usou essas empresas para controlar a inflação, dessa forma reduzindo seus lucros, enquanto as estimulava a obter financiamento internacional. Assim a poupança pública que, nos anos 1970, era positiva, estava em torno de 5%, e financiava os investimentos públicos, se tornou negativa em cerca de 2% do PIB desde então.

Esta mudança de 6 pontos percentuais, que desde então se tornou negativa, eu chamei na época de “crise fiscal do estado”. Como mostra a Tabela 2, enquanto a taxa de investimento do setor privado em relação ao PIB permaneceu próxima de 17,5%, o investimento do setor público caiu pela metade, de 7,8% para 3,2% do PIB. Nos anos 2000, o governo realizou um grande esforço para reverter essa tendência e elevou o investimento público, mas com a recessão que teve início em 2014 e a resultante crise fiscal, de 2015 em diante o governo adotou a bem conhecida política de austeridade da ortodoxia liberal inclusive uma política procíclica que reduziu o investimento público para cerca de 1% do PIB. Com isso, a recuperação da economia depois da recessão de 2014-16 foi anêmica e, neste momento, o país está de novo em recessão.

Nos anos 1990, o forte aumento da carga tributária deveria ter alterado a situação, mas não o fez, e por um motivo legítimo, o aumento dos gastos sociais, e outro motivo ilegítimo, os enormes pagamentos de juros sobre a dívida pública por causa da literal captura do patrimônio público por capitalistas rentistas e financistas. O aumento dos gastos sociais resultou de uma pressão popular por mais e melhores serviços públicos, em especial educação, saúde e previdência social – a criação de um Estado de bem-estar social no Brasil, que foi parte do acordo político atingido no processo de transição democrática de 1985. Os pagamentos de juros, que na década de 2010 foram em média de 6% do PIB a cada ano, foram causados pela política de atrair capitais externos para o Brasil e pelo poder da coalização de classes financeiro-rentistas a cujos economistas foi atribuído equivocadamente o controle da alta inflação inercial em 1994.

O segundo novo fato histórico que explica a quase estagnação brasileira foi a liberalização comercial de 1990 que reduziu drasticamente as tarifas de importação e os subsídios à exportação de bens manufaturados com os quais o Brasil neutralizava a doença holandesa. A bem-sucedida industrialização do Brasil dos anos 1930 aos 1980 foi possível porque os formuladores de política, que não conheciam o conceito e o modelo da doença, sabiam que crescimento significava industrialização e que esta exigia o uso de tarifas de importação.

A doença holandesa é uma grande desvantagem competitiva enfrentada por países exportadores de commodities porque booms de preços e/ou rendas ricardianas tornam suas exportações comercialmente viáveis a uma taxa de câmbio mais apreciada do que aquela exigida pela competitividade da produção de outros bens negociáveis não commodities que utilizem a melhor tecnologia disponível. Se a doença não for devidamente neutralizada no mercado doméstico por meio de tarifas de importação e nos mercados externos por meio de subsídios à exportação, será praticamente impossível para o país se industrializar e atingir a sofisticação produtiva.

Antes da década de 1980, os formuladores de políticas da América Latina não estavam cientes da doença holandesa, mas sabiam que o crescimento exigia industrialização ou mudança estrutural. Assim, intuitiva ou pragmaticamente, adotaram elevadas tarifas de importação que neutralizaram a doença holandesa. E, a partir de 1967, o Brasil também adotou subsídios à exportação que permitiram ao país se tornar um grande exportador de bens manufaturados na década de 1970. As tarifas e os subsídios não são os mecanismos ideais para neutralização da doença porque somente a neutralizam no mercado interno.

Um tributo sobre exportações de commodities variável de acordo com seu preço internacional seria tecnicamente superior, mas quando a commodity que causa a doença é agrícola e envolve um grande número de produtores, é mais viável politicamente usar tarifas (e subsídios) do que impor um tributo sobre as exportações. Em países exportadores de petróleo, o imposto sobre exportações é a maneira ideal de neutralizar a doença, mas também causa um problema político: deprecia a moeda, o que, no curto prazo, reduz os salários e as rendas reais.

O terceiro fato histórico foi a liberalização financeira de 1992, uma vez que criou um maior potencial para que o Brasil incorresse em déficits em conta-corrente e em um aumento da taxa de juros para atrair o capital externo necessário para o financiamento desses déficits. A justificativa para os déficits em conta-corrente era a de que seriam “poupança externa”; a justificativa para as elevadas taxas de juros era a de que seriam necessárias para “combater a inflação”. Contudo, esse crescimento por meio da política de endividamento externo, na maioria dos casos, eleva o consumo, não o investimento. Os recorrentes déficits em conta-corrente e as elevadas taxas de juros representam um grande equívoco político porque os influxos de capital adicionais causados pelos déficits em conta-corrente apreciam a moeda nacional, tornam a taxa de câmbio sobrevalorizada no longo prazo e desencorajam o investimento por parte das empresas industriais capazes e eficientes.

Esses três fatos históricos afetaram a capacidade de investimento da economia brasileira e reduziram sua taxa de crescimento. Mas existe um quarto problema: a queda da produtividade do capital, de tal maneira que, na década de 2010, a acumulação de capital causava um aumento do PIB menor do que o mesmo investimento teria feito nos anos 1970. Como se vê na Tabela 2, a produtividade do capital, ou relação marginal produto-capital, que se mede de forma simples dividindo o aumento do PIB pela taxa de investimento nessas duas décadas, caiu de 0,40 para 0,04. Uma queda enorme.

Uma metodologia diferente, que compara o valor dos estoques de capital nos dois períodos, resulta em uma queda menor, mas ainda significativa, de 0,56 para 0,38. Como explicar tal queda da produtividade do capital? A explicação geral para a queda da relação marginal produto-capital é a tendência de adotar tecnologias que poupam mão de obra e aumentam a produtividade do trabalho, mas usam mais capital, em vez de menos. Isto envolve o uso generalizado de novas tecnologias que substituem trabalho por capital, em vez de tecnologias que substituam máquinas antigas por outras novas e mais baratas, ou mais eficientes.

Trata-se de um problema técnico para o qual não há solução simples. Quando as economias capitalistas crescem, substituem trabalho por capital, o que tende a reduzir a produtividade do capital porque envolvem um aumento da razão capital-trabalho e substituem máquinas antigas por outras melhores. Mas o segundo movimento é de ritmo mais rápido do que o primeiro; existe a clássica tendência de queda da taxa de lucro, que Marx foi o primeiro a formular. A taxa de lucro não cai e a economia entra em estagnação, seja porque os salários crescem menos do que a produtividade do trabalho, seja porque o maior poder de monopólio permite que as empresas aumentem suas margens de lucro.

Esta análise é de tipo muito abstrato, o que representa um desafio para o desenvolvimento capitalista em qualquer lugar e não só no Brasil. Mas a queda da produtividade do capital foi grande demais para ser explicada apenas dessa forma. Podemos citar, também, a enorme e prematura desindustrialização sofrida pela economia brasileira, o fato de que, como mostra o Gráfico 2, a participação do setor industrial caiu de 26% do PIB nos anos 1980 para 11% em 2018. Já vimos que existe um nexo causal direto entre a desindustrialização e a quase estagnação. Essencialmente, porque a desindustrialização prematura é o oposto da sofisticação produtiva – significa transferir trabalhadores e técnicos com certo grau de educação e treinamento industrial de empregos industriais bem pagos para empregos mal pagos em serviços. Essa transferência reduz a produtividade do trabalho e causa redução da taxa de crescimento per capita.

A teoria econômica novo-desenvolvimentista argumenta que essa dupla liberalização, a queda da capacidade de investimento do Estado e a queda da produtividade do capital associada à desindustrialização são as verdadeiras explicações para a quase estagnação do Brasil desde os anos 1990. Foram parte da mudança de regime de uma política desenvolvimentista para outra liberal em 1990, dez anos depois da Virada Neoliberal do Norte. Fatos semelhante aconteceram na América Latinas. Assim, o Brasil e a América Latina como um todo, não caíram na armadilha da renda média, mas na armadilha da liberalização. É isso que Bresser-Pereira, Araújo e Peres demonstraram em um recente artigo baseado em um estudo econométrico, intitulado “An alternative to the middle-income trap”.

O que fazer?

No Leste da Ásia, nenhum dos quatro novos fatos históricos que interromperam o crescimento da América Latina estava presente. Países como a Coreia do Sul e Taiwan não sofreram uma crise fiscal, não são exportadores de commodities, logo não enfrentam a doença holandesa, abriram suas economias de forma moderada, não adotaram a política de incorrer em déficits em conta-corrente nem taxas de juros elevadas para atrair influxos de capital. Suas elites nunca se consideraram europeias, e colocaram sempre os interesses da nação como seu principal critério de política econômica.

Por isso, não incorreram em desindustrialização precoce e continuaram a se desenvolver a partir dos anos 1980, ainda que um pouco mais lentamente. A realidade brasileira é muito diferente. Mas, dadas as novas ideias que traz o novo desenvolvimentismo, muitas delas baseada na experiência exitosa do Leste da Ásia, o que deve o Brasil fazer? A condição mais geral é política; é não apenas a centro-esquerda, mas também a centro-direita abandonarem as políticas neoliberais e levarem a economia brasileira de volta ao desenvolvimentismo; é direita e esquerda se diferenciarem não pela política de desenvolvimento, mas pela política de distribuição da renda. Isto não é impossível porque o neoliberalismo se desmoralizou no mundo rico e agora os governos dos países ricos estão trazendo o Estado de volta para a economia. O governo Biden é o sinal mais evidente desta mudança.

O novo desenvolvimentismo dá uma importância muito grande a uma taxa de câmbio competitiva e vê na economia brasileira a ser ciclicamente apreciada. Deprecia-se nas crises, mas em seguida volta a se apreciar. Entretanto, a última crise financeira no Brasil aconteceu em 2014 e até hoje não voltou a se valorizar – não voltou ao seu nível “normal”, à taxa de câmbio de equilíbrio corrente que, segundo cálculos do Centro do Novo Desenvolvimentismo da EAESP/FGV, deve ser de aproximadamente R$ 4,00 por dólar. Ao invés, flutua em torno em torno de R$ 5,50 por dólar – um nível mais depreciado que o próprio equilíbrio industrial, que, de acordo com nossos cálculos, é de R$ 5,00 por dólar.

Isto não significa que o problema cambial tenha sido resolvido. Significa apenas que a doença holandesa não é no momento severa, o equilíbrio corrente é apenas 20% menor que o equilíbrio industrial. A taxa de câmbio está ainda depreciada porque a crise econômica já dura sete anos. Começou em 2014, com uma forte queda do preço das commodities acoplada a uma crise fiscal e continua valendo hoje; o país acabou de voltar para uma “recessão técnica”, agora acompanhada com elevação da taxa de juros cuja baixa a crise havia inicialmente causado. A crise está por motivo político, porque as empresas e o mercado financeiro tanto nacional quanto internacional não têm confiança no Brasil e seu governo. Não têm confiança em geral, e especificamente em realizar investimentos, porque a taxa de câmbio torna hoje competitivos os projetos industriais, mas as empresas sabem que uma vez de volta à normalidade ela voltará a se apreciar.

O novo presidente a ser eleito no final deste ano deverá encontrar uma situação muito difícil dados os desmandos do atual governo, mas terá uma oportunidade de estabilizar a taxa de câmbio em torno do equilíbrio industrial sem com isso deprimir o poder aquisitivo dos trabalhadores e dos rentistas. Estes rendimentos estão deprimidos desde que a taxa de câmbio se depreciou em 2014.

A neutralização da doença holandesa deverá ser feita por meio de projeto de lei que defina uma nova política de tarifas e subsídios alfandegários – que defina para cada bem duas tarifas: uma tarifa única de importação e subsídio único de exportação para os bens manufaturados, e uma segunda tarifa diferente para cada tipo de bem, semelhante, mas significativamente mais baixa, do que a tarifa atual. A tarifa única para todos os bens deverá variar de acordo com o preço médio das commodities mais exportadas pelo país, e poderá ser chamada “tarifa única de neutralização”. Ela poderá chegar a zero se os preços internacionais caírem muito.

O subsídio deverá ser apenas o subsídio único de neutralização, igual à tarifa única. Quando, em 2008, eu formulei o modelo novo-desenvolvimentista de doença holandesa, eu adotei como estratégia de neutralização um imposto variável sobre a exportação de commodities que empurra o equilíbrio corrente até o nível do equilíbrio industrial, porque o custo das commodities depois do imposto aumenta e sua curva de oferta se desloca para cima, para um nível de taxa de câmbio mais depreciado. Essa é uma forma de neutralização da doença holandesa mais elegante do ponto de vista econômico, mas eu afinal me convenci que esse método é politicamente inviável devido ao grande número de produtores e exportadores de soja e outros produtos agrícola. Nada impede que os dois métodos sejam combinados dando-se um peso menor para a tarifa de importação.

O novo governo, além de manter a taxa de câmbio no nível certo – em torno do equilíbrio industrial – deverá voltar a controlar as entradas e saídas de capital – uma política que sempre contou com forte apoio dos economistas pós-keynesianos. Deverá, através do banco central, controlar o nível da taxa de juros para que seja relativamente baixo. E, através de acordos em que estado atue como intermediário entre as empresas e os trabalho, o estado deverá adotar firmemente políticas que mantenham os salários crescendo à mesma taxa de aumento da produtividade. Através da administração dos outros quatro preços macroeconômicos e das duas contas macroeconômicas a taxa de lucro das empresas produtoras de bens comercializáveis não commodities será satisfatória e motivará as empresas a investir.

Desde que o Brasil se submeteu ao neoliberalismo, os governos vêm procurando resolver o problema dos investimentos necessários na infraestrutura através do recurso ao investimento externo. Naturalmente, sem êxito; os investidores externos só se interessam por empresas públicas que já se revelaram lucrativas. Apenas nos governos do PT (2003-2014) houve um esforço para aumentar o investimento público, mas os resultados foram modestos dada a falta de poupança pública.

Apesar do substancial aumento que houve da carga tributária até 2002, a poupança pública continuou negativa, seja por motivos legítimos como o gasto em educação, saúde e renda básica, ou ilegítimos, como os brutais gastos com juros. Convencido que não se conseguirá aumentar a poupança pública, venho propondo o aumento do investimento público através do seu financiamento monetário no limite de 5% do PIB. Esta política, que foi amplamente usada pelos países ricos para fazer frente à Covid-29, deverá ser usada também pelo Brasil para os investimentos em infraestrutura. A tese que a emissão de moeda causa inflação é um mito hoje amplamente refutado pela realidade. Ela só pode indiretamente causar inflação porque os investimentos aumentaram a demanda acima da oferta agregada. Por isso, a liberalização das despesas correspondentes além de submetida a rigoroso controle orçamentário devem ser suspensas por decisão do Conselho Monetário Nacional sempre que o excesso de demanda cause aumento da inflação.

As políticas macroeconômicas são prioritárias, mas elas devem ser completadas por políticas do lado da oferta, principalmente uma política de educação e outra de investimentos na infraestrutura, e por uma nova política industrial. Em relação a esta, Nassif e Morceiro (2021), em trabalho recente, definiram seis missões para a política industrial e identificaram alguns subsetores industriais prioritários: os setores relacionados com a saúde e a indústria farmacêutica, a reindustrialização de alguns nichos intensivos em trabalho sofisticado, como a indústria química e a aeroespacial, o setor de motores e baterias, os serviços de informática, e na infraestrutura a expansão de subsetores verdes.

No plano da distribuição, o apoio aos grandes serviços sociais do Estado e uma reforma tributária progressiva deverão ser reduzir a desigualdade. No plano da proteção do ambiente, é necessário adotar políticas abrangentes para proteger a floresta amazônica e reduzir as emissões de dióxido de carbono. Esses dois problemas fundamentais ficam aqui apenas enunciados; eles fora do problema da quase estagnação econômica aqui realizada. No Brasil, o problema mais grave é o da desigualdade econômica, mas, no quadro da quase estagnação, ela só se agrava.

Em suma, os países do Leste da Ásia limitaram ou, no caso da China, simplesmente rejeitaram as reformas neoliberais, e continuaram a crescer; eles puderam se manter mais abertos no plano comercial porque não têm a doença holandesa para neutralizar. Enquanto isso, o Brasil e os demais países latino-americanos ficaram presos na armadilha da liberalização. As nações do Leste da Ásia são mais coesas porque suas elites sabem que são asiáticas, enquanto as elites econômicas latino-americanas muitas vezes acreditam serem “brancas e europeias” e se submetem mais facilmente as elites do Norte branco.

Além dessas duas considerações de caráter mais geral, o novo desenvolvimentismo explicou a quase estagnação brasileira com quatro fatos históricos novos. O primeiro foi a crise fiscal do Estado, cuja origem está ainda nos anos 1970, quando o governo militar usou as empresas estatais para financiar o desenvolvimento. Essa política não evitou a redução do crescimento econômico; apenas reduziu a capacidade das empresas estatais de gerar lucros, enquanto aumentou a dívida externa. Quando elas se recuperaram, nos anos 1990, foram privatizadas. O segundo fato novo foi a liberalização comercial que pôs fim a uma política que havia sido fundamental para a industrialização: a neutralização doença holandesa, o terceiro, a liberalização financeira, que tirou do Estado capacidade de controlar as entradas e saídas de capitais externos e, em consequência, de administrar sua taxa de câmbio, além de ter facilitado a adoção pelo Banco Central de uma política de juros elevados que constituíram uma enorme captura do patrimônio público pelos rentistas e financistas e uma causa importante da não solução da crise fiscal.

O quarto fato histórico novo foi a desindustrialização que essas reformas causaram; ela é, em si mesma, uma causa de baixo crescimento na medida em que tira oportunidades de trabalho dos trabalhadores especializados cujo trabalho tem elevado valor adicionado per capita e as transfere para os serviços que geralmente empregam trabalhadores menos educados e mal pagos.

Publicado originalmente na Revista de economia política, vol. 42, nº. 2, abril-junho/2022.

Nota

[1] Eu sempre me lembro de Paul Davidson, que liderava as reuniões pós-keynesianas que organizava na Universidade do Tennessee nos anos 1990, afirmar que, com a Lei de Thirlwall, o pensamento póskeynesiano “passou a ter um modelo de desenvolvimento econômico”. Essa equação é uma mera formalização do modelo de Prebisch das duas elasticidades perversas que, como já vimos, não se constituía em um modelo de crescimento, mas apenas um obstáculo a mais que os países subdesenvolvidos enfrentam.

* Este é um artigo de opinião, de responsabilidade do autor, e não reflete a opinião do Brasil 247.